ทริพเพิล ไอ ภูมิใจเป็นส่วนหนึ่งของการช่วยเหลือสังคมไทยตลอดปี 2564

บริษัท ทริพเพิล ไอ โลจิสติกส์ จำกัด (มหาชน) หรือ iii เป็นอีกหนึ่งองค์กรที่มุ่งมั่น และให้ความสำคัญกับการดำเนินธุรกิจควบคู่ไปกับการทำกิจกรรมเพื่อสังคม ด้วยความเชื่อที่ว่าธุรกิจไม่อาจประสบความสำเร็จอย่างยั่นยืนหากขาดการให้ความสำคัญกับสังคม โดยช่วงครึ่งแรกของปี 2564 ในขณะที่ทุกภาคส่วนของประเทศไทยยังคงได้รับผลกระทบอย่างต่อเนื่องจากการแพร่ระบาดของไวรัสโควิด-19 แต่บริษัทฯ ยังตระหนักถึงความสำคัญในการช่วยเหลือผู้ที่เดือดร้อน ในปีนี้จึงมีการแรงร่วมใจทั้งทีมผู้บริหารและพนักงานจิตอาสาของทริพเพิล ไอ โลจิสติกส์และบริษัทในเครือ ร่วมกันทำกิจกรรมดีๆ คืนสู่สังคมหลายโครงการ เพื่อเป็นส่วนหนึ่งในการแก้ไขปัญหาให้กับหน่วยงานต่างๆ และช่วยบรรเทาทุกข์พี่น้องประชาชนที่ได้รับความเดือดร้อนจากสถานการณ์โรคระบาด

นายทิพย์ ดาลาล ประธานเจ้าหน้าที่บริหาร กลุ่มบริษัท ทริพเพิล ไอ โลจิสติก จำกัด (มหาชน) เล่าให้เราฟังว่า ตั้งแต่เกิดวิกฤติการณ์โควิด-19 แม้ว่าบริษัทฯ เองจะได้รับผลกระทบในการดำเนินธุรกิจบางส่วน แต่ทีมผู้บริหารรวมถึงพนักงานทุกระดับชั้น ยังพยายามขับเคลื่อนกิจกรรมเพื่อสังคมอย่างต่อเนื่อง ถึงแม้การรวมตัวทำกิจกรรมจะทำได้ยากก็ตาม แต่เรามองว่าเมื่อสังคมประสบกับภาวะที่ยากลำบาก เรายิ่งต้องพยายามยื่นมือเข้าช่วยเหลือกัน

เรื่องราวดีๆ ในปีนี้ที่บริษัทฯ ได้เข้าไปมีส่วนร่วมช่วยเหลือสังคมด้านแรก คือ ด้านสาธารณสุข โดยเริ่มตั้งแต่การจัดหาวัคซีนให้แก่พนักงาน และกลุ่มคนที่ไม่สามารถเข้าถึงวัคซีน เพื่อป้องกันการแพร่ระบาดของเชื้อไวรัสโควิด-19 ซึ่งทางบริษัทฯ เข้าร่วมโครงการขอรับการจัดสรรวัคซีนทางเลือก "ซิโนฟาร์ม" กับทางราชวิทยาลัยจุฬาภรณ์ นอกจากการจัดหาวัคซีนให้แล้วนั้น ทางบริษัทฯ ยังจัดเตรียมชุด Home Isolation Kit ที่ประกอบไปด้วยอุปกรณ์พื้นฐานทางการแพทย์ และชุดยาที่ครอบคลุมอาการเจ็บป่วยส่งไปให้พนักงานที่ติดเชื้อไรวัสโควิด-19 เพื่อบรรเทาอาการเบื้องต้นในระหว่างที่พักรักษาตัวอยู่ที่บ้าน

ในช่วงที่การแพร่ระบาดเริ่มรุนแรง บริษัทฯ ร่วมสนับสนุนวัสดุอุปกรณ์ได้แก่ชุด PPE หน้ากากอนามัย เฟสชีลด์ อุปกรณ์วัดออกซิเจนปลายนิ้ว ถุงมือยาง และสเปรย์แอลกอฮอล์ ให้แก่ศูนย์ปฏิบัติการเฝ้าระวังโรคติดเชื้อโควิด-19 เพื่อสนับสนุนการทำงานของหน่วยงานแพทย์ในการออกตรวจและรักษาผู้ป่วยที่ติดเชื้อโควิด-19 ในพื้นที่สาธารณสุข อ.จอมบึง จ.ราชบุรี

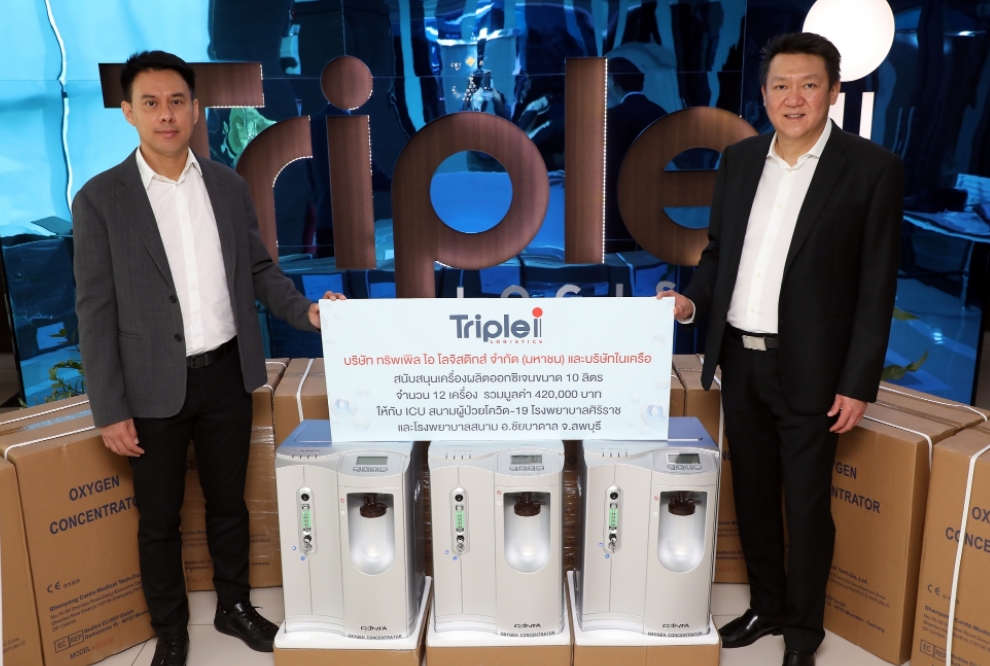

คุณทิพย์ เล่าต่อว่า ในช่วงเดือนสิงหาคม ซึ่งเป็นอีกช่วงหนึ่งที่ประเทศไทยต้องเผชิญกับช่วงวิกฤตปัญหาผู้ป่วยล้นเตียง และเครื่องมืออุปกรณ์ทางการแพทย์ในการช่วยเหลือไม่เพียงพอ ตนจึงเป็นโต้โผใหญ่ชวนนายวิรัช นอบน้อมธรรม ประธานเจ้าหน้าที่บริหารฝ่ายการเงิน และกรรมการบริษัทฯ และบริษัทในเครือ นำเครื่องช่วยหายใจ High Flow Oxygen จำนวน 4 เครื่อง พร้อมอุปกรณ์ทางการแพทย์ต่างๆ ไปมอบให้กับโรงพยาบาลสิรินธร สำนักการแพทย์ กทม. เพื่อช่วยสนับสนุนเครื่องมือสำคัญแก่บุคลากรทางการแพทย์ในการช่วยเหลือผู้ป่วย อีกทั้งมีการบริจาคเครื่องผลิตออกซิเจนขนาด 10 ลิตร จำนวน 7 เครื่อง ให้กับหอผู้ป่วยวิกฤตโควิด-19 (ICU สนาม) โรงพยาบาลศิริราช และกระจายไปยังโรงพยาบาลพระนารายณ์มหาราช และโรงพยาบาลชัยบาดาล จ.ลพบุรีเครื่อง อีกจำนวน 5 เครื่อง

นอกจากนี้ บริษัทฯ ยังได้บริจาคอาหารเสริม น้ำดื่ม ของใช้เด็ก และสนับสนุนอาหารประจำวันจำนวนสามมื้อให้กับน้องๆ และเจ้าหน้าที่ในสถานสงเคราะห์เด็กบ้านคามิลเลียนเพื่อเด็กพิการลาดกระบัง ภายหลังจากเหตุที่มีเด็กและเจ้าหน้าที่บางส่วนติดเชื้อโควิด-19 ให้กับเด็กๆ และเจ้าหน้าที่ในสถานสงเคราะห์อีกด้วย

ต่อมาในช่วงปลายปี 2564 หลังจากประชาชนจำนวนมาก ได้รับการฉีดวัคซีนเข็ม 1-2 แล้ว ทำให้จำนวนตัวเลขของผู้ป่วยติดเชื้อลดน้อยลง และดูเหมือนสถานการณ์การแพร่ระบาดของเชื้อโควิด-19 จะเริ่มคลี่คลาย แต่หลายจังหวัดในภาคใต้กลับประสบกับอุทกภัยอย่างหนัก ทำให้ประชาชนจำนวนมากได้รับความเดือนร้อน ขาดแคลนที่อยู่อาศัย อาหาร และน้ำดื่ม ทางบริษัทฯ ได้จัดการสนับสนุนรถขนส่งน้ำดื่มให้กับสำนักงานพัฒนาภาค 4 หน่วยบัญชาการทหารพัฒนา อำเภอป่าบอน จังหวัดพัทลุง เพื่อช่วยเหลือผู้ประสบภัยน้ำท่วม และล่าสุดบริษัทฯ ยังมีส่วนช่วยกระตุ้นเศรษฐกิจให้กับวิสาหกิจชุมชนจากการเข้าร่วมโครงการ Rayong Influencer Challenge 2021 เพื่อระดมรายได้สนับสนุนสินค้าชุมชนที่เป็นของดีในจังหวัดระยอง

จากความตั้งใจที่จะเป็นส่วนเล็กๆ ที่มีโอกาสช่วยเหลือสังคม ในปีนี้ ทริพเพิล ไอ โลจิสติกส์ ได้จัดทำโครงการต่างๆ รวมมูลค่ากว่าสองล้านห้าแสนบาท และยังคงมุ่งมั่นที่จะเป็นองค์กรที่เติบโตอย่างยั่งยืน ไปพร้อมกับการยืนเคียงข้างภาคสังคมและชุมชนให้สามารถขับเคลื่อนไปข้างหน้าด้วยกัน เพราะเราเชื่อว่าแม้ในยามยากลำบาก เราจะสามารถผ่านวิกฤตไปพร้อมกันได้ด้วยการเกื้อกูล

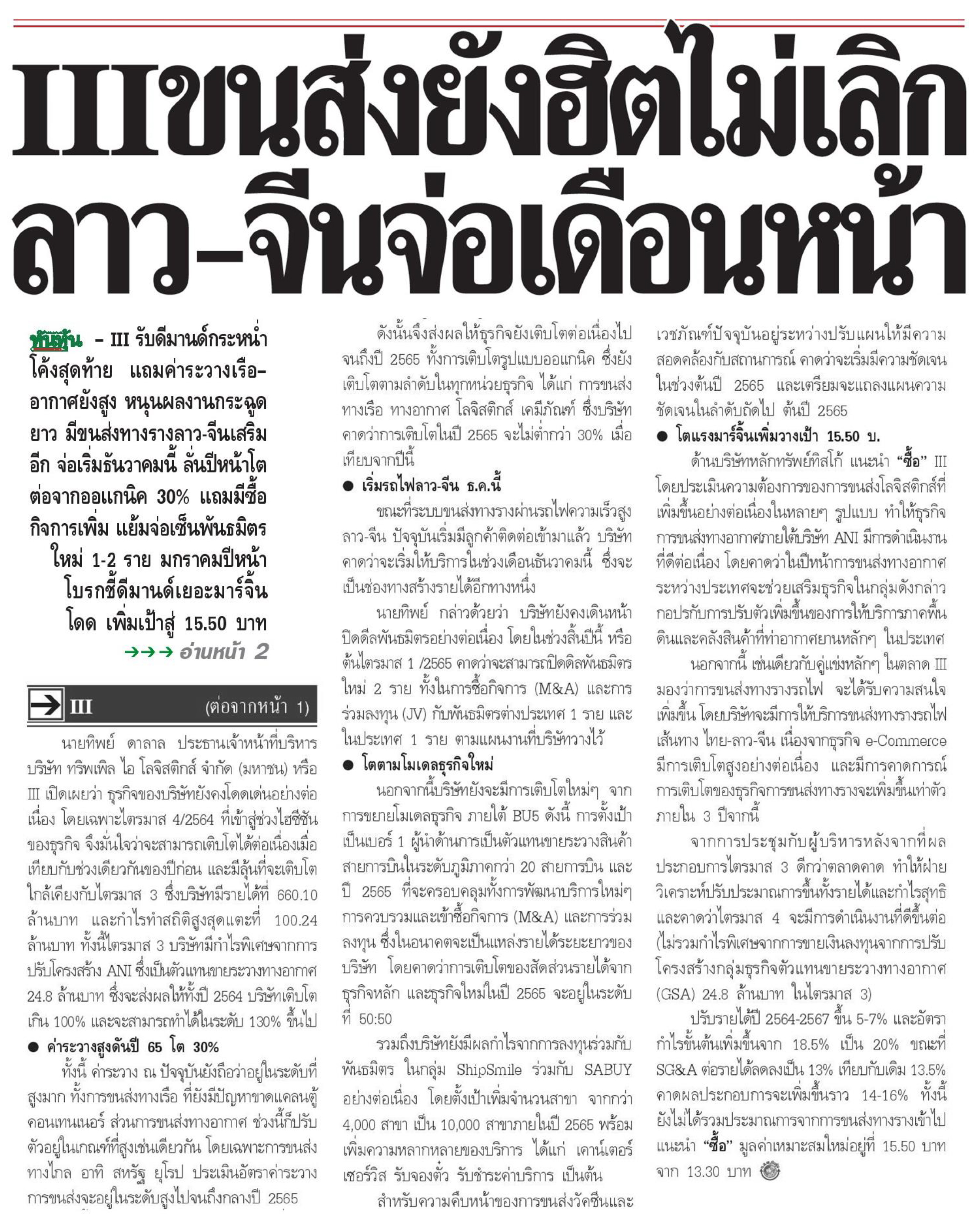

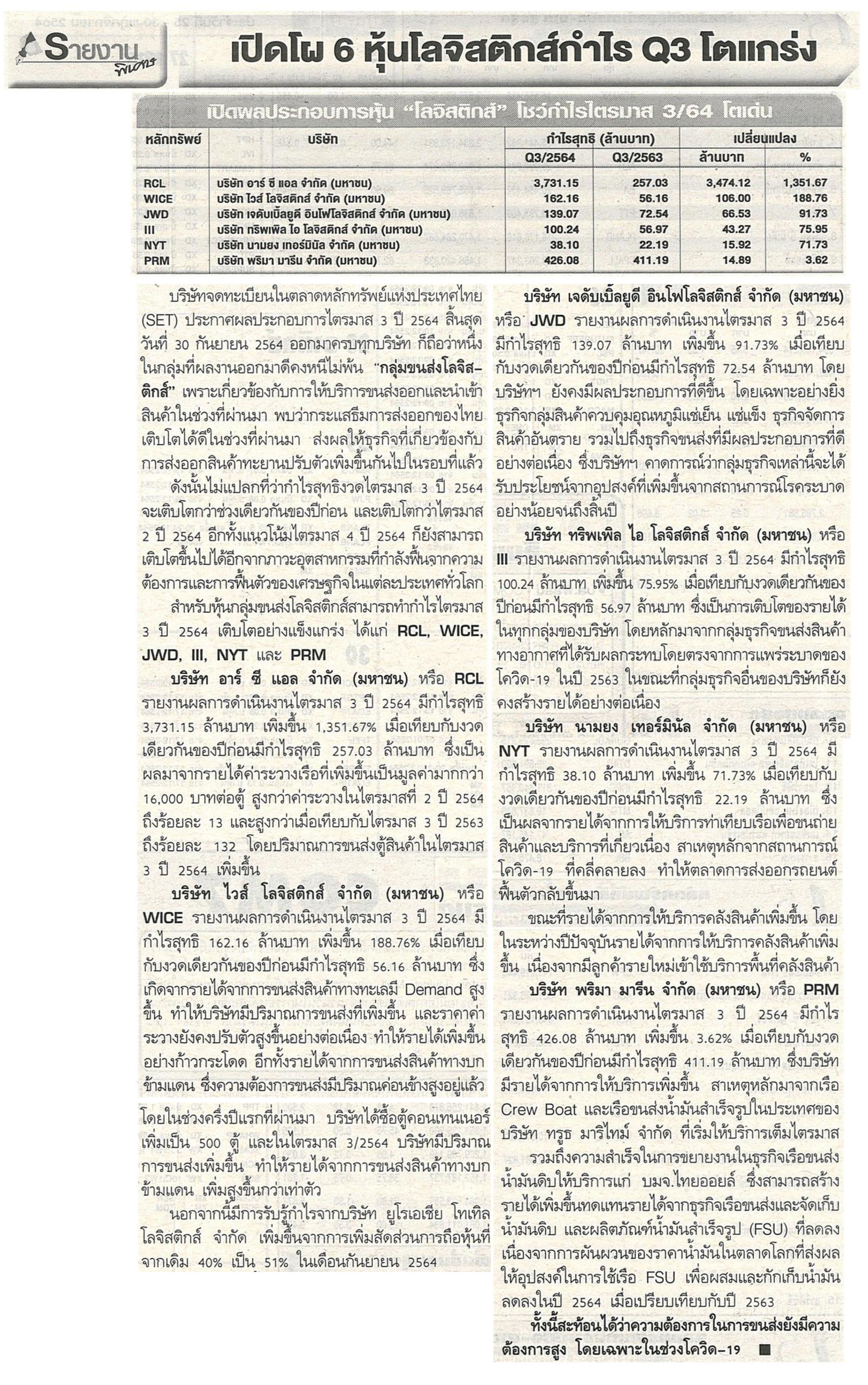

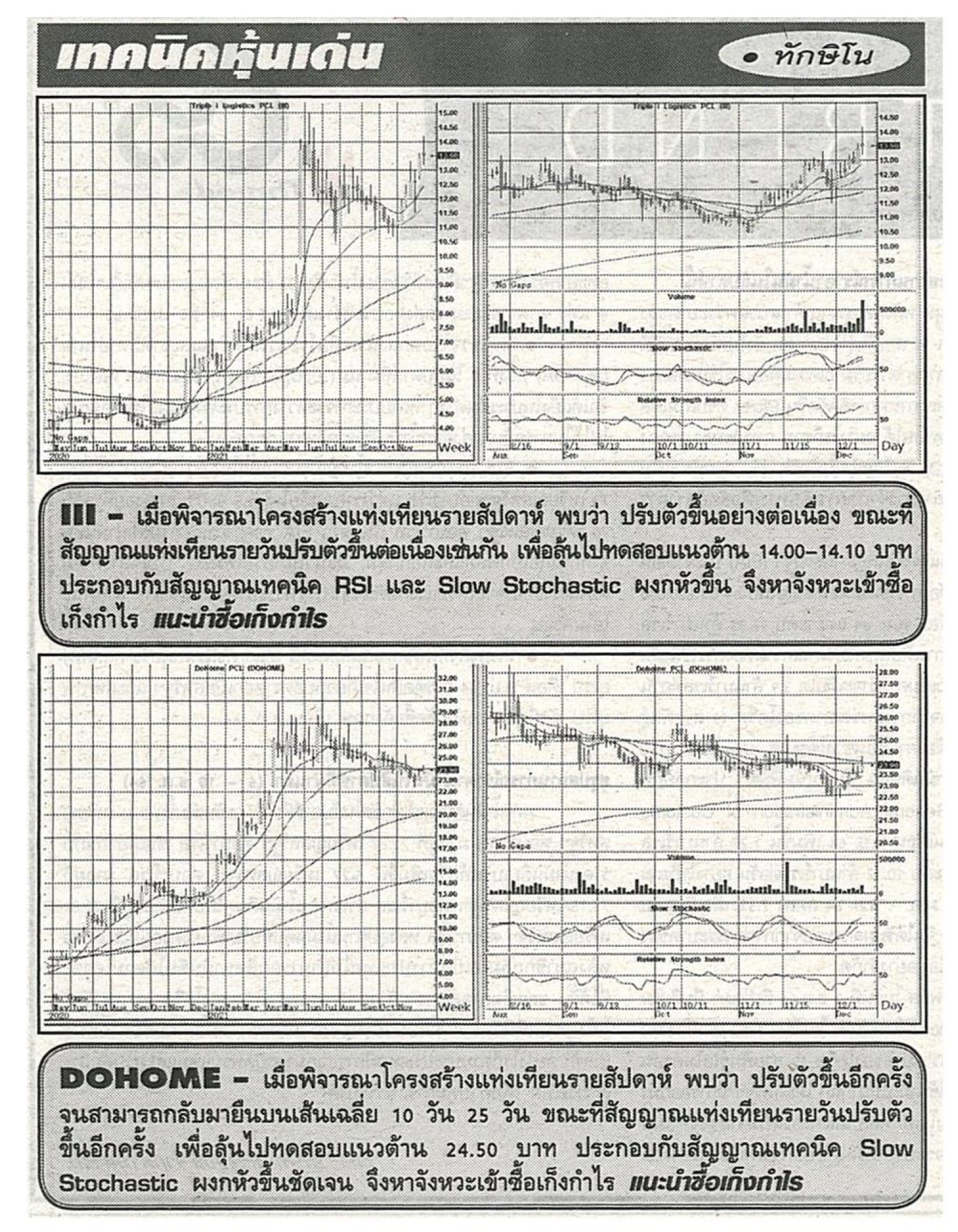

ถึงคราวที่นักลงทุนหันมาเล่นรอบให้ความสนใจในหุ้นกลุ่มโลจิสติกส์กันอีกครั้งหลังจากที่ประกาศผลการดำเนินงานงวดไตรมาส 3/64 ก็มีกำไรอย่างโดดเด่นโดยเฉพาะในกลุ่มผู้ประกอบการโลจิสติกส์ขนาดใหญ่แถวหน้าของไทย ที่เติบโตล้อไปกับการส่งออกและนำเข้าของประเทศที่กำลังเติบโตเป็นตัวขับเคลื่อนหลักของจีดีพีอยู่ในขณะนี้

หุ้นในกลุ่มโลจิสติกส์ที่ Wealthy Thai หยิบยกมาคุยกันในรอบนี้ได้แก่ บริษัท ไวส์ โลจิสติกส์ จำกัด (มหาชน) หรือ WICE,บริษัท ทริพเพิล ไอ โลจิสติกส์ จำกัด (มหาชน) หรือ III และบริษัท เจดับเบิ้ลยูดี อินโฟโลจิสติกส์ จำกัด (มหาชน) หรือ JWD ซึ่งล้วนแล้วแต่เป็นหุ้นที่มีปัจจัยบวกเฉพาะตัวโดดเด่นที่น่าสนใจ

ผลตอบแทนเกือบ 200% ไม่ถึงปี

หากย้อนไปดูความสามารถของการทำราคาหุ้นในช่วงตั้งแต่ต้นปีจนถึงปัจจุบันจะพบว่าแต่ละตัวไม่ธรรมดากันเลย โดยเฉพาะหุ้น WICE ที่ให้ผลตอบแทนนักลงทุนกว่า 187% ขณะที่ III ก็ร้อนแรงไม่แพ้กันราคาขึ้นแรงกว่า 98% แต่ในช่วงกลางปีที่ราคาหุ้นขึ้นไปแตะจุดสูงสุดในรอบปีที่ระดับ 14.60 บาท ส่วน JWD เป็นหุ้นที่ราคาคงเส้นคงวามาโดยตลอดและในช่วงรอบต้นปีจนถึงปัจจุบันราคาหุ้นทำฟอร์มเพิ่มขึ้นได้กว่า 90%

ประสิทธิภาพในการทำกำไร

ขณะที่ประสิทธิภาพความสามารถในการทำกำไรก็เติบโตไม่น้อยไปกว่าราคาหุ้นด้วยเช่นกัน ซึ่งผลประกอบการของทั้ง 3 หุ้น หากเทียบกับงวดไตรมาส 3/64 กับช่วงเดียวกันของปีก่อนมีอัตราการเติบโตในระดับสูง ขณะเดียวกันหากดูที่งวด 9 เดือนแรกของปี 64 ก็เติบโตมากกว่าช่วงเดียวกันของปีก่อนเช่นกัน

โดย WICE มีกำไรสุทธิไตรมาส 3/64 อยู่ที่ 162 ล้านบาท เพิ่มขึ้น 188.75 % จากปีก่อน และงวด 9 เดือนมีกำไรสุทธิ 355 ล้านบาท เพิ่มขึ้น150.67 % ส่วนทาง III มีกำไรสุทธิอยู่ที่ 100 ล้านบาท เพิ่มขึ้น 78.57% และงวด 9 เดือนมีกำไรสุทธิอยู่ที่ 263 ล้านบาท เพิ่มขึ้น 130.70% สำหรับ JWD รายงานกำไรสุทธิไตรมาส 3/64 ที่ 139ล้านบาท เพิ่มขึ้น 91.9% และส่วน 9 เดือนมีสุทธิอยู่ที่ 395 ล้านบาท เพิ่มขึ้น 84.7% จากช่วงเดียวกันของปีก่อน

เป้าหมายแผนงานของผู้บริหาร

นายชูเดช คงสุนทร กรรมการผู้จัดการ ฝ่ายพัฒนาธุรกิจ WICE เปิดเผยว่า ทิศทางธุรกิจไตรมาส 4/64 ซึ่งเป็นช่วงไฮซีซั่นของธุรกิจ คาดว่าจะสามารถทำผลประกอบการนิวไฮต่อเนื่อง บริษัทมีแผนที่จะขยายธุรกิจโดยเฉพาะบริการขนส่งข้ามแดน (Cross Border Service) ซึ่งในครึ่งปีแรกได้เพิ่มตู้คอนเทนเนอร์เป็น 500 ตู้ เพื่อรองรับการขยายตัวที่มีแนวโน้มปริมาณงานเพิ่มขึ้นจากความนิยมของลูกค้าในช่วงที่ผ่านมา โดยคาดว่าจะทยอยรับมอบได้ครบถ้วนภายในสิ้นปี 64

ปัจจุบันบริษัทมีสัดส่วนรายได้จากการขนส่งทางทะเล (Sea Freight) 45% ,งานบริการทางอากาศ (Air Freight) 25%, ขนส่งสินค้าข้ามพรมแดน (Cross Border Service) 25% , และงานซัพพลายเชน 5%

ทางด้าน นายชวนินทร์ บัณฑิตกฤษดา ประธานกรรมการบริหารและประธานเจ้าหน้าที่บริหาร JWD เปิดเผยว่า แนวโน้มธุรกิจให้บริการด้านโลจิสติกส์และซัพพลายเชนที่เกี่ยวเนื่องในไตรมาสสุดท้าย คาดว่าจะเติบโตดีอย่างต่อเนื่อง หลังจากที่รัฐบาลเดินหน้าเปิดประเทศและผ่อนคลายมาตรการล็อกดาวน์เพิ่มขึ้น เชื่อว่าจะส่งผลดีต่อภาพรวมเศรษฐกิจทยอยฟื้นตัว ทำให้ภาคธุรกิจต่าง ๆ มีความต้องการใช้บริการขนส่งและจัดเก็บสินค้าเพิ่มขึ้นเพื่อรองรับดีมานด์จากผู้บริโภค

ดังนั้น จึงคาดว่าปี 64 จะสามารถทำรายได้รวมสูงกว่าเป้าหมายเดิมที่ตั้งไว้ 5,000 ล้านบาท ซึ่งจะส่งผลดีต่อกำไรที่มีโอกาสทำได้มากกว่าคาดการณ์ หลังจากผลการดำเนินงาน 9 เดือนแรกที่ผ่านมามีอัตราเติบโตเป็นที่น่าพอใจ โดยคาดว่าผลการดำเนินงานไตรมาสสุดท้ายจะดีที่สุดในรอบปีนี้

มุมมองนักวิเคราะห์ต่อหุ้น

มาดูกันว่านักวิเคราะห์จะมีมุมมองอย่างไรบ้าง เริ่มที่ WICE บริษัทหลักทรัพย์ ฟิลลิป (ประเทศไทย) จำกัด (มหาชน) คาดการณ์ว่าปกติใน 4Q ผลการดำเนินงานมักจะใกล้เคียง แต่จะมีช่วงวันหยุดใกล้สิ้นปีการขนส่งจะชะลอลง แต่ยังคงได้ประโยชน์จากค่าระวางตู้คอนเทนเนอร์ที่อยู่ในระดับสูง ซึ่งผู้บริหารมองว่าจะไปถึงกลางปี 2565

อีกทั้ง ETLได้เพิ่ม Capacity และบริการอีก คาด 4Q64 จะยังเห็นกำไรโตโดดเด่น y-y ซึ่งในปี 65 ETL จะมีให้บริการขนส่งทางรถไฟเพิ่มและจะเข้าจดทะเบียนในตลาดฯ ดังนั้นยังแนะนำ “ซื้อ” ปรับราคาพื้นฐานเป็น 17 บาท เพราะกำไร 3Q64 ที่ดีกว่าคาดและ4Q64 ต่อเนื่อง ปรับกำไรปี 64 และปี 65 ขึ้นเป็น 501 ล้านบาท และ 554 ล้านบาท อิง P/E20 เท่า

สำหรับ III ภายใต้มุมมองของบริษัท หลักทรัพย์ทิสโก้ จำกัด มีมุมมองว่า จากการประชุมกับผู้บริหารหลังจากที่ผลประกอบการ 3Q21 ดีกว่าเราและตลาดคาด ทำให้เราปรับประมาณการปี 64 ขึ้นทั้งรายได้และกำไรสุทธิ และคาดว่า Q4 จะมีการดำเนินงานที่ดีขึ้นต่อ (ไม่รวมกำไรพิเศษจากการขายเงินลงทุนจากการปรับโครงสร้างกลุ่มธุรกิจตัวแทนขายระวางทางอากาศ (GSA) อยู่ภายใต้บริษัท ANI อยู่ที่ 24.8 ล้านบาทใน 3Q21)

มีแผนการนำ ANI เข้าจดทะเบียนในตลาดหลักทรัพย์ฯ และการมุ่งเน้นเพิ่มการขนส่งสินค้าทางรางรถไฟในปี 65 จากการเพิ่มขึ้นของความต้องการการขนส่งโลจิสติกส์ที่เพิ่มขึ้นอย่างต่อเนื่องในหลายๆ รูปแบบ ทำให้ธุรกิจการขนส่งทางอากาศภายใต้บริษัท ANI มีการดำเนินงานที่ดีต่อเนื่อง

โดยเราคาดว่าในปีหน้าการขนส่งทางอากาศระหว่างประเทศจะช่วยเสริมธุรกิจในกลุ่มดังกล่าว กอปรกับการปรับตัวเพิ่มขึ้นของการให้บริการภาคพื้นดินและคลังสินค้าที่ท่าอากาศยานหลักๆ ในประเทศ (ground handgling and warehouse) นอกจากนี้ เช่นเดียวกับคู่แข่งหลักๆ ในตลาดฯ III มองว่าการขนส่งทางรางรถไฟ (railyard logistics) จะได้รับความสนใจเพิ่มขึ้น โดยบริษัทจะมีการให้บริการขนส่งทางรางรถไฟเส้นทาง ไทย – ลาว – จีน เนื่องจากธุรกิจ e-commerce มีการเติบโตสูงอย่างต่อเนื่อง และมีการคาดการณ์การเติบโตของธุรกิจการขนส่งทางรางจะเพิ่มขึ้นเท่าตัวภายใน 3 ปีจากนี้

ปรับรายได้ปี 64-65 ขึ้น 7% - 5% และอัตรากำไรขั้นต้นเพิ่มขึ้นจาก 18.5% เป็น 20% โดยรวมแล้วเราคาดผลประกอบการปี 64-65 จะเพิ่มขึ้นราว 14 – 16% ทั้งนี้ ยังไม่ได้รวมประมาณการจากการขนส่งทางรางเข้าไป แนะนำให้ “ซื้อ” โดยมีมูลค่าที่เหมาะสมใหม่อยู่ที่ 15.50 บาท (จาก 13.30 บาท) อิง PER ที่ 27.2 เท่าสำหรับปี 65

ปิดท้ายที่ JWD บริษัทหลักทรัพย์หยวนต้า (ประเทศไทย) จำกัด ประเมินว่า แนวโน้ม 4Q64 มีโอกาสสูงที่จะทำระดับสูงสุดใหม่ต่อเนื่อง เพราะ 1) บริษัทยังคงเห็นสัญญาณที่ดีขึ้นในทุกธุรกิจ 2) High season ของธุรกิจอาหารในไต้หวัน 3) ธุรกิจยานยนต์ฟื้นตัวตามอุตสาหกรรม 4) High season ของ TMS และการคลาย Lockdown ของเวียดนามหนุนธุรกิจของ TMS และ 5) การรับรู้ส่วนแบ่งกำไรจาก ESCO ครั้งแรกจำนวน 2 เดือน (พ.ย. - ธ.ค.) คาดกำไรเบื้องต้นที่ 150 ล้านบาท

ทั้งนี้ ปรับประมาณการกำไรปี 65 - 66 ขึ้น 3% และ 6% จากการปรับส่วนแบ่งกำไรจาก ESCO ขึ้นจาก 60 ล้านบาท เป็น 80 ล้านบาท และ 104 ล้านบาท ในปี 65 – 66 ตามลำดับ เพื่อสะท้อนการเติบโตของอุตสาหกรรม และการเพิ่มสัดส่วนการลงทุนจาก 15% เป็น 20% ใน 2Q65

อย่างไรก็ตามยังไม่รวมธุรกิจที่ลงทุนในปี 64 ซึ่งจะเริ่มมีนัยสำคัญในปี 65 ได้แก่ 1) JV ในบริษัท Alpha industrial solution ถือในสัดส่วน 50:50 ร่วมกับ ORI ในการสร้างคลังสินค้าขนาดรวม 1 ล้านตร.ม. ภายในปี 68 คาดว่าจะสามารถขายเข้ากอง REIT ด้วยมูลค่าสูงถึง 12,000 ล้านบท โดยมีเป้าหมายในปี65 ที่180,000 ตร.ม. โครงการแรกจะเป็นคลังสินค้าควบคุมอุณหภูมิขนาด 20,000 ตร.ม. ที่บางนา กม. 22 ใช้เงินลงทุน 550 ล้านบาท ทำให้ตลอดทั้งปี 2565 จะมีคลังสินค้าควบคุมอุณหภูมิแห่งใหม่เพิ่มขึ้นต่อเนื่องทุกไตรมาส

2) Fuze post ธุรกิจที่ JV ร่วมกับไปรษณีย์ไทย และ Flash ให้บริการขนส่งสินค้าควบคุมอุณหภูมิระดับ C2C และ e-Commerce คาดหวังรายได้ไม่น้อยกว่าที่ทำเองอยู่ปัจจุบันที่ 100 ล้านบาท โดยอาจสูงถึง 400 ล้านบาทในปีแรก และคาดว่ารายได้ของ JV อาจแตะระดับ 2,000 ล้านบาท ได้ภายใน 3ปี โดยJWD จะถือในสัดส่วนราว 30% คาดเริ่มมีรายได้ใน 2Q65

https://www.wealthythai.com/en/updates/stock/stock-of-the-day/6020

ถึงคราวที่นักลงทุนหันมาเล่นรอบให้ความสนใจในหุ้นกลุ่มโลจิสติกส์กันอีกครั้งหลังจากที่ประกาศผลการดำเนินงานงวดไตรมาส 3/64 ก็มีกำไรอย่างโดดเด่นโดยเฉพาะในกลุ่มผู้ประกอบการโลจิสติกส์ขนาดใหญ่แถวหน้าของไทย ที่เติบโตล้อไปกับการส่งออกและนำเข้าของประเทศที่กำลังเติบโตเป็นตัวขับเคลื่อนหลักของจีดีพีอยู่ในขณะนี้

หุ้นในกลุ่มโลจิสติกส์ที่ Wealthy Thai หยิบยกมาคุยกันในรอบนี้ได้แก่ บริษัท ไวส์ โลจิสติกส์ จำกัด (มหาชน) หรือ WICE,บริษัท ทริพเพิล ไอ โลจิสติกส์ จำกัด (มหาชน) หรือ III และบริษัท เจดับเบิ้ลยูดี อินโฟโลจิสติกส์ จำกัด (มหาชน) หรือ JWD ซึ่งล้วนแล้วแต่เป็นหุ้นที่มีปัจจัยบวกเฉพาะตัวโดดเด่นที่น่าสนใจ

ผลตอบแทนเกือบ 200% ไม่ถึงปี

หากย้อนไปดูความสามารถของการทำราคาหุ้นในช่วงตั้งแต่ต้นปีจนถึงปัจจุบันจะพบว่าแต่ละตัวไม่ธรรมดากันเลย โดยเฉพาะหุ้น WICE ที่ให้ผลตอบแทนนักลงทุนกว่า 187% ขณะที่ III ก็ร้อนแรงไม่แพ้กันราคาขึ้นแรงกว่า 98% แต่ในช่วงกลางปีที่ราคาหุ้นขึ้นไปแตะจุดสูงสุดในรอบปีที่ระดับ 14.60 บาท ส่วน JWD เป็นหุ้นที่ราคาคงเส้นคงวามาโดยตลอดและในช่วงรอบต้นปีจนถึงปัจจุบันราคาหุ้นทำฟอร์มเพิ่มขึ้นได้กว่า 90%

ประสิทธิภาพในการทำกำไร

ขณะที่ประสิทธิภาพความสามารถในการทำกำไรก็เติบโตไม่น้อยไปกว่าราคาหุ้นด้วยเช่นกัน ซึ่งผลประกอบการของทั้ง 3 หุ้น หากเทียบกับงวดไตรมาส 3/64 กับช่วงเดียวกันของปีก่อนมีอัตราการเติบโตในระดับสูง ขณะเดียวกันหากดูที่งวด 9 เดือนแรกของปี 64 ก็เติบโตมากกว่าช่วงเดียวกันของปีก่อนเช่นกัน

โดย WICE มีกำไรสุทธิไตรมาส 3/64 อยู่ที่ 162 ล้านบาท เพิ่มขึ้น 188.75 % จากปีก่อน และงวด 9 เดือนมีกำไรสุทธิ 355 ล้านบาท เพิ่มขึ้น150.67 % ส่วนทาง III มีกำไรสุทธิอยู่ที่ 100 ล้านบาท เพิ่มขึ้น 78.57% และงวด 9 เดือนมีกำไรสุทธิอยู่ที่ 263 ล้านบาท เพิ่มขึ้น 130.70% สำหรับ JWD รายงานกำไรสุทธิไตรมาส 3/64 ที่ 139ล้านบาท เพิ่มขึ้น 91.9% และส่วน 9 เดือนมีสุทธิอยู่ที่ 395 ล้านบาท เพิ่มขึ้น 84.7% จากช่วงเดียวกันของปีก่อน

เป้าหมายแผนงานของผู้บริหาร

นายชูเดช คงสุนทร กรรมการผู้จัดการ ฝ่ายพัฒนาธุรกิจ WICE เปิดเผยว่า ทิศทางธุรกิจไตรมาส 4/64 ซึ่งเป็นช่วงไฮซีซั่นของธุรกิจ คาดว่าจะสามารถทำผลประกอบการนิวไฮต่อเนื่อง บริษัทมีแผนที่จะขยายธุรกิจโดยเฉพาะบริการขนส่งข้ามแดน (Cross Border Service) ซึ่งในครึ่งปีแรกได้เพิ่มตู้คอนเทนเนอร์เป็น 500 ตู้ เพื่อรองรับการขยายตัวที่มีแนวโน้มปริมาณงานเพิ่มขึ้นจากความนิยมของลูกค้าในช่วงที่ผ่านมา โดยคาดว่าจะทยอยรับมอบได้ครบถ้วนภายในสิ้นปี 64

ปัจจุบันบริษัทมีสัดส่วนรายได้จากการขนส่งทางทะเล (Sea Freight) 45% ,งานบริการทางอากาศ (Air Freight) 25%, ขนส่งสินค้าข้ามพรมแดน (Cross Border Service) 25% , และงานซัพพลายเชน 5%

ทางด้าน นายชวนินทร์ บัณฑิตกฤษดา ประธานกรรมการบริหารและประธานเจ้าหน้าที่บริหาร JWD เปิดเผยว่า แนวโน้มธุรกิจให้บริการด้านโลจิสติกส์และซัพพลายเชนที่เกี่ยวเนื่องในไตรมาสสุดท้าย คาดว่าจะเติบโตดีอย่างต่อเนื่อง หลังจากที่รัฐบาลเดินหน้าเปิดประเทศและผ่อนคลายมาตรการล็อกดาวน์เพิ่มขึ้น เชื่อว่าจะส่งผลดีต่อภาพรวมเศรษฐกิจทยอยฟื้นตัว ทำให้ภาคธุรกิจต่าง ๆ มีความต้องการใช้บริการขนส่งและจัดเก็บสินค้าเพิ่มขึ้นเพื่อรองรับดีมานด์จากผู้บริโภค

ดังนั้น จึงคาดว่าปี 64 จะสามารถทำรายได้รวมสูงกว่าเป้าหมายเดิมที่ตั้งไว้ 5,000 ล้านบาท ซึ่งจะส่งผลดีต่อกำไรที่มีโอกาสทำได้มากกว่าคาดการณ์ หลังจากผลการดำเนินงาน 9 เดือนแรกที่ผ่านมามีอัตราเติบโตเป็นที่น่าพอใจ โดยคาดว่าผลการดำเนินงานไตรมาสสุดท้ายจะดีที่สุดในรอบปีนี้

มุมมองนักวิเคราะห์ต่อหุ้น

มาดูกันว่านักวิเคราะห์จะมีมุมมองอย่างไรบ้าง เริ่มที่ WICE บริษัทหลักทรัพย์ ฟิลลิป (ประเทศไทย) จำกัด (มหาชน) คาดการณ์ว่าปกติใน 4Q ผลการดำเนินงานมักจะใกล้เคียง แต่จะมีช่วงวันหยุดใกล้สิ้นปีการขนส่งจะชะลอลง แต่ยังคงได้ประโยชน์จากค่าระวางตู้คอนเทนเนอร์ที่อยู่ในระดับสูง ซึ่งผู้บริหารมองว่าจะไปถึงกลางปี 2565

อีกทั้ง ETLได้เพิ่ม Capacity และบริการอีก คาด 4Q64 จะยังเห็นกำไรโตโดดเด่น y-y ซึ่งในปี 65 ETL จะมีให้บริการขนส่งทางรถไฟเพิ่มและจะเข้าจดทะเบียนในตลาดฯ ดังนั้นยังแนะนำ “ซื้อ” ปรับราคาพื้นฐานเป็น 17 บาท เพราะกำไร 3Q64 ที่ดีกว่าคาดและ4Q64 ต่อเนื่อง ปรับกำไรปี 64 และปี 65 ขึ้นเป็น 501 ล้านบาท และ 554 ล้านบาท อิง P/E20 เท่า

สำหรับ III ภายใต้มุมมองของบริษัท หลักทรัพย์ทิสโก้ จำกัด มีมุมมองว่า จากการประชุมกับผู้บริหารหลังจากที่ผลประกอบการ 3Q21 ดีกว่าเราและตลาดคาด ทำให้เราปรับประมาณการปี 64 ขึ้นทั้งรายได้และกำไรสุทธิ และคาดว่า Q4 จะมีการดำเนินงานที่ดีขึ้นต่อ (ไม่รวมกำไรพิเศษจากการขายเงินลงทุนจากการปรับโครงสร้างกลุ่มธุรกิจตัวแทนขายระวางทางอากาศ (GSA) อยู่ภายใต้บริษัท ANI อยู่ที่ 24.8 ล้านบาทใน 3Q21)

มีแผนการนำ ANI เข้าจดทะเบียนในตลาดหลักทรัพย์ฯ และการมุ่งเน้นเพิ่มการขนส่งสินค้าทางรางรถไฟในปี 65 จากการเพิ่มขึ้นของความต้องการการขนส่งโลจิสติกส์ที่เพิ่มขึ้นอย่างต่อเนื่องในหลายๆ รูปแบบ ทำให้ธุรกิจการขนส่งทางอากาศภายใต้บริษัท ANI มีการดำเนินงานที่ดีต่อเนื่อง

โดยเราคาดว่าในปีหน้าการขนส่งทางอากาศระหว่างประเทศจะช่วยเสริมธุรกิจในกลุ่มดังกล่าว กอปรกับการปรับตัวเพิ่มขึ้นของการให้บริการภาคพื้นดินและคลังสินค้าที่ท่าอากาศยานหลักๆ ในประเทศ (ground handgling and warehouse) นอกจากนี้ เช่นเดียวกับคู่แข่งหลักๆ ในตลาดฯ III มองว่าการขนส่งทางรางรถไฟ (railyard logistics) จะได้รับความสนใจเพิ่มขึ้น โดยบริษัทจะมีการให้บริการขนส่งทางรางรถไฟเส้นทาง ไทย – ลาว – จีน เนื่องจากธุรกิจ e-commerce มีการเติบโตสูงอย่างต่อเนื่อง และมีการคาดการณ์การเติบโตของธุรกิจการขนส่งทางรางจะเพิ่มขึ้นเท่าตัวภายใน 3 ปีจากนี้

ปรับรายได้ปี 64-65 ขึ้น 7% - 5% และอัตรากำไรขั้นต้นเพิ่มขึ้นจาก 18.5% เป็น 20% โดยรวมแล้วเราคาดผลประกอบการปี 64-65 จะเพิ่มขึ้นราว 14 – 16% ทั้งนี้ ยังไม่ได้รวมประมาณการจากการขนส่งทางรางเข้าไป แนะนำให้ “ซื้อ” โดยมีมูลค่าที่เหมาะสมใหม่อยู่ที่ 15.50 บาท (จาก 13.30 บาท) อิง PER ที่ 27.2 เท่าสำหรับปี 65

ปิดท้ายที่ JWD บริษัทหลักทรัพย์หยวนต้า (ประเทศไทย) จำกัด ประเมินว่า แนวโน้ม 4Q64 มีโอกาสสูงที่จะทำระดับสูงสุดใหม่ต่อเนื่อง เพราะ 1) บริษัทยังคงเห็นสัญญาณที่ดีขึ้นในทุกธุรกิจ 2) High season ของธุรกิจอาหารในไต้หวัน 3) ธุรกิจยานยนต์ฟื้นตัวตามอุตสาหกรรม 4) High season ของ TMS และการคลาย Lockdown ของเวียดนามหนุนธุรกิจของ TMS และ 5) การรับรู้ส่วนแบ่งกำไรจาก ESCO ครั้งแรกจำนวน 2 เดือน (พ.ย. - ธ.ค.) คาดกำไรเบื้องต้นที่ 150 ล้านบาท

ทั้งนี้ ปรับประมาณการกำไรปี 65 - 66 ขึ้น 3% และ 6% จากการปรับส่วนแบ่งกำไรจาก ESCO ขึ้นจาก 60 ล้านบาท เป็น 80 ล้านบาท และ 104 ล้านบาท ในปี 65 – 66 ตามลำดับ เพื่อสะท้อนการเติบโตของอุตสาหกรรม และการเพิ่มสัดส่วนการลงทุนจาก 15% เป็น 20% ใน 2Q65

อย่างไรก็ตามยังไม่รวมธุรกิจที่ลงทุนในปี 64 ซึ่งจะเริ่มมีนัยสำคัญในปี 65 ได้แก่ 1) JV ในบริษัท Alpha industrial solution ถือในสัดส่วน 50:50 ร่วมกับ ORI ในการสร้างคลังสินค้าขนาดรวม 1 ล้านตร.ม. ภายในปี 68 คาดว่าจะสามารถขายเข้ากอง REIT ด้วยมูลค่าสูงถึง 12,000 ล้านบท โดยมีเป้าหมายในปี65 ที่180,000 ตร.ม. โครงการแรกจะเป็นคลังสินค้าควบคุมอุณหภูมิขนาด 20,000 ตร.ม. ที่บางนา กม. 22 ใช้เงินลงทุน 550 ล้านบาท ทำให้ตลอดทั้งปี 2565 จะมีคลังสินค้าควบคุมอุณหภูมิแห่งใหม่เพิ่มขึ้นต่อเนื่องทุกไตรมาส

2) Fuze post ธุรกิจที่ JV ร่วมกับไปรษณีย์ไทย และ Flash ให้บริการขนส่งสินค้าควบคุมอุณหภูมิระดับ C2C และ e-Commerce คาดหวังรายได้ไม่น้อยกว่าที่ทำเองอยู่ปัจจุบันที่ 100 ล้านบาท โดยอาจสูงถึง 400 ล้านบาทในปีแรก และคาดว่ารายได้ของ JV อาจแตะระดับ 2,000 ล้านบาท ได้ภายใน 3ปี โดยJWD จะถือในสัดส่วนราว 30% คาดเริ่มมีรายได้ใน 2Q65

https://www.wealthythai.com/en/updates/stock/stock-of-the-day/6020